进入8月份,市场出现了反复震荡调整的走势。而7月份市场则呈现出持续上攻的态势,上证指数一口气收复了3500点和3600点两个整数关口。不过,近期市场的短期震荡并未改变中长期上涨的逻辑。下半年市场有望进一步上攻,这轮牛市的长期行情已经开启。

回顾5月份,当时市场出现了较大调整,我建议大家要坚定信心。今年整体市场呈现出结构性牛市的走势,5月份的调整主要是由于部分公司年报业绩低于预期而出现的回调。A股市场往往有“五穷、六绝、七翻身”的特点,而今年7月份市场也如期迎来了上行机会,当前的走势初步验证了当时的判断。

近期影响市场的短期因素之一是关税战,这对市场信心有一定影响,导致市场短期出现调整。但从中期来看,稳经济增长的政策在不断落地并显效。下半年财政政策将更加积极,降息降准的可能性也在不断增大。

美国公布的非农就业数据远低于预期,并进行了大幅下修,这使得美联储9月份降息的概率陡增。美国劳工部公布的数据显示,7月新增就业仅录得7.3万人,还对5月和6月的数据进行了罕见的下修,合计削减了25.8万个就业岗位。这促使交易员纷纷押注美联储将降息。利率期货市场目前已定价9月降息概率为80%,且预计年底前至少降息两次。而在非农数据发布前,9月降息概率一度不到14%。

之前我曾提到,今年美联储会延续降息周期。但由于特朗普发起的关税战引发物价上涨预期增强,美联储可能会推迟降息节奏,可能要到9月份开启今年的首次降息。从目前来看,这一判断实现的可能性很大。如果美联储在9月份降息,这将为中国央行降息降准打下基础,预计年底之前可能还会再次降息降准来提振经济表现。

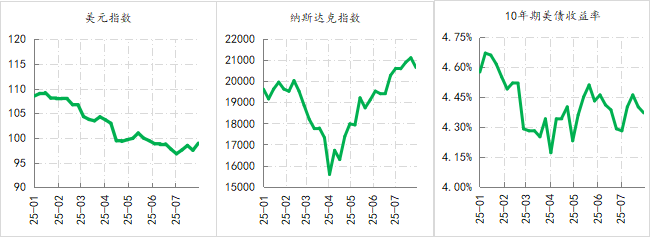

在低利率环境下,资本市场往往会有较好的表现。下半年流动性环境有望保持充裕。美元指数出现持续回落,人民币汇率压力得到缓解,并出现了升值预期。同时,贷款和市场增速保持平稳,为我国经济回升向好提供了良好支撑。当前物价依然较低,上半年GDP平减指数为负的0.1%,而年初定的全年CPI增长目标是2%,这意味着下半年货币政策会适度宽松。通过反内卷拉动消费,带动物价温和上涨,从而实现年初预定的目标,这对于资本市场进一步走强是有利的。

今年整体走势强劲,属于科技牛。人形、芯片半导体、伟大产业链、智能驾驶等科技板块表现突出,还包括创新药等。从经济转型角度来看,未来经济转型受益的方向主要集中在消费、金融和科技四大领域,而科技在今年表现尤为突出。另外,银行、券商以及保险等为代表的金融板块今年也表现不俗,特别是股息率比较高的银行股,受到一些大资金特别是机构投资者的青睐,股价连创新高。在行情逐步启动之后,券商股有望作为行情的风向标出现较好的上涨,保险近期表现也较为突出,金融比较符合大资金的偏好。

今年消费方面出现了比较大的分化。新消费表现亮眼,如泡泡玛特、茶饮品牌蜜雪冰城、霸王茶几等走势强劲。但传统消费表现相对低迷,如白酒、食品饮料等,这主要是和居民收入增速下降有关。下一步,随着稳增长政策逐步落地,提振居民收入水平,政策也有望逐步发力,特别是在提高居民的财产性收入方面可能会有所改善。当前市场的赚钱效应在逐步提升,我一直认为推动市场走出慢牛行情,产生比较强的赚钱效应,是提振消费的最好手段,也是破解的关键。因此,消费在下半年可能会迎来估值修复的机会,特别是品牌消费品,在股价下跌之后估值上具备较大的投资吸引力。

新消费在上半年大幅上涨,但估值上已经具备比较大的泡沫特征,所以我一直不建议大家去追逐。对于新消费还是要谨慎配置。做价值投资要看重中长期业绩增长的表现,同时也要关注估值的高低。一些传统的品牌消费品经过前期调整之后,估值上已经处于低位,具备了一定的配置价值。而新消费在经过一番炒作之后,估值过高,从投资性价比来看,现在配置传统的品牌消费品可能会优于配置新消费的品种。

近期“反内卷”成为一个重要政策措施,很多产能过剩的行业都进行了供给侧改革。通过去产能减少行业内卷的情况,减少打价格战的趋势。打价格战对于很多企业来说呈现出生产越多、亏损越多的窘境。如果能够通过反内卷让行业落后产能得到淘汰,或者通过去产能来提高产品竞争力,改善行业格局,这对于上市公司是有利的。因为上市公司往往是各行业里面比较龙头的公司,具有较强的技术储备和充裕的资金,在反内卷行业中处于有利地位。比如新能源汽车、锂电车、光伏等产能过剩较为明显的行业,可能会受益于反内卷出现一定的反弹机会。这次反内卷行情也被称为供给侧改革2.0。当年通过对煤炭等产能过剩的行业进行去产能之后,煤炭价格出现了明显回升,行业格局也得到了改善,煤炭股走出了五年的牛市。这次通过反内卷进行供给侧结构性改革,一定程度上减缓了产能过剩的局面,同时再通过拉动需求来消化产能,通过供给和需求双管齐下,有望让这些产能过剩的行业迎来新的发展机遇。

近期特朗普对多个国家宣布征收不同比例的关税,已影响到全球贸易的增长,对美国经济增长也会形成负面影响。在美国劳工部公布就业数据大幅下修之后,特朗普恼羞成怒,直接开除了劳工部负责人,指责其数据造假,其实他这是为关税战找借口。实际上美国经济已经呈现出增长乏力,甚至有陷入衰退的风险。特朗普一意孤行发起贸易战,会让美国经济增长雪上加霜。这次就业数据的大幅下调,无疑是釜底抽薪,让特朗普发起贸易战失去了经济基础,这是杀敌一千自损八百的举动。当然,目前关税战谈判还在继续进行,希望能够尽快达成一致,推动贸易正常化,让全球贸易走向正轨。特朗普的关税战对全球贸易增长乃至全球经济增长都形成了负面影响。

去年年底,美元指数大幅上升,最高到达110。当时我在2025年十大预言中提出一个与众不同的论断,我认为2025年特朗普上台之后发动贸易战会引发投资者对美元资产的担忧,美元指数不仅不会上涨,而且会持续回落。现在美元指数已经出现了大幅回落,初步验证了当时的预判。美元指数下降,实际上是投资者对美元投的一个不信任票,其趋势已然呈现震荡下行。目前美元指数从最高110回落到当前98左右,这说明大家对美元的信心在减弱,未来可能还会有一定的下降空间。美元指数的下降从根本上来说还是对美元信用的质疑。

美股最近走势比较强劲,虽然美元指数出现了回落,但美股上市公司特别是科技公司的业绩亮眼,美股科技股近期出现了强劲反弹,甚至创出新高,带动了美股出现回升。然而,也有多个华尔街大佬提出,当前美股泡沫已经非常明显,下半年可能会出现持续回落。著名华尔街投资大师罗杰斯近期表示清仓了美股,认为美股可能会在未来出现他有生以来最惨烈的下跌。巴菲特旗下的伯克希尔哈撒韦最近公布的财报显示,其账上的现金高达三千多亿美元,巴菲特选择按兵不动,这说明他认为美股现在估值很高,没有太好的投资机会,所以选择持有大量现金等待市场大跌后再布局。伯克希尔哈撒韦在最新发布的二季度财报中警告称,国际贸易政策紧张局势及美国关税政策对其多元化业务构成重大威胁,并可能显著影响未来业绩。伯克希尔哈撒韦已经连续11个季度净卖出股票,现金储备高达3441亿美元,而在今年上半年净卖出45亿美元股票。虽然伯克希尔哈撒韦的股价从高点下跌了10%,但巴菲特并没有进行股票回购,这也说明他对后市走势非常谨慎。多位华尔街投资大师对美股表达了担忧,美股的高估值确实是需要注意的一个重大风险。

近期,国际金价出现了反复震荡。从长期来看,国际金价上涨的逻辑在于美元发行量不断增加,这使得以美元标价的黄金价格水涨船高。目前,国际金价为每盎司3300美元,与之前3700美元的高点相比,已经出现了较大幅度的回落。不过,这种回落并非直线下降,而是正常的市场波动。从短期来看,黄金价格的调整更多是由于前期涨幅较大,部分投资者获利回吐所致。从中长期来看,黄金价格仍有很大的上涨空间。未来,黄金价格突破5000美元大关甚至1万美元大关,也只是时间问题。当前国际局势并不稳定,而美元未来的发行量还在不断增加。美联储在应对经济危机时,往往会采取宽松的货币政策,这些因素都会对黄金的长期价格产生深远影响。特别是美元的信用受到质疑,美国国债规模已经突破35万亿美元,利息支出不断增加。一旦美债信用危机爆发,黄金作为终极货币的价值将会彻底释放。此外,全球央行也在疯狂囤积现货黄金,这进一步推高了黄金价格的长期走势。美国通过的法案将在未来十年额外增加2万亿美元的国债负担,这将对美国政府的信用形成很大影响。

在今年我第七次到奥马哈现场参加巴菲特大会时,巴菲特直言最担心的就是美国的财政政策。他认为美国政府债台高筑,这将对美元的信用形成致命影响。甚至他担心未来一旦美债信用崩塌,美元可能会变得一文不值。这种担忧反过来促使更多央行抓紧购买实物黄金,这也是推动黄金价格上涨的一个重要因素。

还没有评论,来说两句吧...