今日A股普遍上涨。上证指数收于3647.55点,上涨0.34%,成交额7513亿元;深证成指收于11291.43点,上涨1.46%,成交额10756亿元;沪深指数双双刷新年内高位,创业板涨近2%,锂电股集体爆发,算力硬件股表现活跃,黄金、银行等板块则出现调整。

上周,A股市场两融资金规模时隔十年重新突破2万亿元,活跃度不断提升。相比2015年,当时A股流通市值约53万亿元,两融余额占A股流通市值的比约4.3%,而目前A股市场体量更大,流通市值已增至约90万亿元,两融余额占A股流通市值的比例仅约2.3%,处在近10年偏低的中枢附近,仍有充足的上行空间。并且,与2015年新增融资资金明显相对超配金融地产不同,本轮融资资金持仓行业分布更分散、集中度更低,表现出对新兴产业、成长风格的偏好。

宏观层面,去年924以来政策组合拳稳定市场预期,带动投资者风险偏好持续回升。随着银行封闭式理财产品进入到期高峰,在资金宽松与“资产荒”的背景下,A股有望承接居民长期配置盘。当前A股总市值/M2为32%,位于历史35%分位左右,总市值/储蓄存款为65%,仅略高于历史最低水平,居民资金入市仍有较大潜力。考虑到投资者入市意愿和市场赚钱效应之间的正反馈尚未松动,本轮流动性驱动的重估行情可能还将持续一段时间。

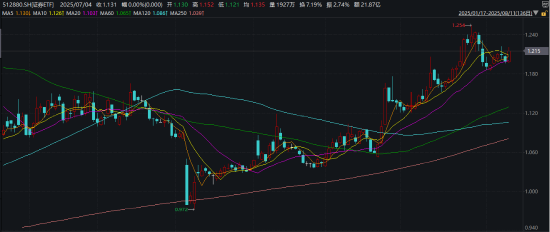

从居民资金入市、两融稳定增长的逻辑出发,可以关注业绩弹性较高,显著受益于股市活跃度的券商ETF(512880),把握投资机会。

////

此前我们提示10年国债收益率在1.75%左右的配置价值,8月初债市如期迎来修复行情。然而修复进程过半、10年利率回落到1.70%下方之后,近日债市出现回调。受股债跷跷板影响,今日10年利率大幅上行3bp至1.7175%。

展望后市,目前基本面仍处于弱现实和反通缩的初始阶段,债市即便回调幅度亦有限。股市上涨对债市的抽水效应在实践中对流动性的影响可控,居民端的投资风险偏好往往不会出现脉冲式的提高或者下降。市场风险偏好的提升对债市的抑制,同样要回到基本面以及央行态度的落脚点。宏观上,近期全球PMI共振走弱,需求环比下降。出口方面,集装箱高频数据在7月最后一周大幅走弱,7月出口同比相对6月或将略有下降。8月9日公布的7月通胀数据中,PPI仍处于-3.6%的低位,指向国内需求仍然相对不足。后续来看,总需求偏弱的现实环境下,资金不存在持续收紧的基础。

8月债券叙事中,8月12日中美关税后续演化、特朗普与普京会面成果等不确定性落地之前,债市或将维持震荡。考虑到美联储有概率于9月重启降息,国内弱需求叠加全球普遍回归降息通道,下半年双降预期或升温。策略上,可以逢超调布局,适当放宽久期限制。推荐关注10年国债收益率1.75%左右的机会,继续配置十年国债ETF(511260)。

////

今日,供给端的突发扰动叠加市场情绪共振,锂矿板块大涨。

供给方面,枧下窝锂矿停产事件发酵,宁德时代在宜春的枧下窝锂矿采矿许可证于8月9日到期后暂停开采,短期内无复产计划。根据,该矿年产能约10万吨LCE(锂碳酸当量),占全球供应约6%,月均产量约8,000吨,停产直接引发供需平衡逆转预期。此外,此前宜春要求8座涉锂资源矿重新在9月30日前更新资源储量报告,若严格要求按照锂矿重新申报,其余锂矿存在停产风险,引发市场对长期供应弹性的担忧。

需求方面,据乘联分会,7月最后一周全国新能车零售、批发同比上月数据均有所改善,释放回温信号。三季度新能源车备货旺季(8-9月排产环比增长5%),库存预计从8月开始去化,为价格提供支撑。在供应端减量预期叠加下游排产稳增的形势下,市场情绪再度转向积极

从股价与锂矿商品价格的关系来看,股价与商品价格脱敏后首次共振:6月锂价下跌时股价企稳,今日涨价带动锂矿板块普涨,反映周期底部信号。

铜方面,铜价维持高位震荡格局,LME铜价约9750美元/吨。

供给方面,供给约束加剧,智利Codelco矿山事故致供给短期收紧(年减产约20万吨),叠加全球矿企资本开支不足,铜产量增量受限;铜精矿现货市场清淡,冶炼产能利用率承压。 需求方面,需求超预期韧性,美国AI电力需求爆发。根据,美国AI驱动电力用铜需求同比增长约15%,占全球需求增量主要份额,拉动全球铜消费增速达1%-1.5%。

宏观方面,美联储9月降息概率增大,美联储理事鲍曼支持今年降息三次并敦促央行在9月会议上启动降息。俄乌方面,特朗普宣布将于15日与俄罗斯总统普京在美国阿拉斯加州会晤,讨论乌克兰危机。美元走弱预期将继续推升大宗商品金融属性,即将进行的俄乌谈判或将提振市场风险偏好。

展望后市,考虑到供给约束加剧和后续需求旺季,铜价下方仍有支撑。中长期,随着提振投资和消费,同时国内货币政策空间打开,叠加美元走弱预期推升大宗金融属性。此外,新能源需求强劲将带动供需缺口拉大。供给刚性、库存低位叠加美元走弱背景下,铜价受益于宏观及基本面共振。

建议感兴趣的投资者持续关注有色ETF(159881),矿业ETF(561330)的投资机会。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

特约作者:国泰基金

还没有评论,来说两句吧...