近日沪指创出十年新高,A股做多情绪亢奋,盘点来看,科技/AI+创新药+有色/稀土等已清晰浮现为4月以来本轮行情的主线。港股方面,创新药板块同样是一马当先。Wind统计显示,恒生港股通创新药精选指数(HSSCPB)以112.33%的年内涨幅(2025.1.1-2025.8.18)领涨恒生行业指数中的全部74只恒生香港上市指数(行业),创新药无可辩驳地成为今年以来港股市场最靓之星。

今日(8月20日)起,紧密跟踪这一指数的港股通创新药ETF联接基金(A类 025220;C类 025221)开启火热发行,该联接基金未来将主要投资于港股通创新药ETF(520880),两者的基准指数均为恒生港股通创新药精选指数(HSSCPB)。其中,港股通创新药ETF(520880)为全市场首只跟踪恒生港股通创新药精选指数的ETF产品,于今年6月由华宝基金发行成立,7月上市,成立以来净值表现良好,二级市场交易活跃。此次随着联接基金的发行,场外投资者也将由此获得拥抱“港股创新药”的良好机遇。

值得注意的是,本次发行港股通创新药ETF联接基金的华宝基金是公募基金业内ETF先锋机构,在医药/医疗赛道上深耕良久、底蕴深厚,已推出一系列相关优质主题基金,获得了投资者良好反馈与好评。

行情迅猛,看好创新药“刚需+科技”属性

能成为行情主线,往往是相关投资标的在产业趋势、企业基本面与市场情绪等多方面产生共振的结果。那么,为何本轮行情中创新药势头来得如此迅猛呢?

细捋创新药背后的投资逻辑,港股通创新药ETF联接基金(A类 025220;C类 025221)的拟任基金经理丰晨成表示,从长期持有的价值看,创新药是医药领域“刚需+科技”属性的特有标的,是成长性领先的赛道,未来大部分的医药领域投资都会向创新药集中。

在业界共识中,创新药是医药行业“皇冠上的明珠”。创新药指的是从机理开始源头研发,具有自主知识产权,具备完整充分的安全性、有效性数据作为上市依据,首次获准上市的药物。由于研发技术壁垒深厚,因此尽管创新药研发耗时耗资巨大,但一旦形成足够的门槛和护城河,创新药龙头往往形成越来越强的马太效应。

年初以来(2025.1.1-2025.8.18),恒生港股通创新药精选指数(HSSCPB)上涨112.33%,不仅领涨在港上市的各细分行业,同时大幅超越了同期港股宽基指数的表现(同期恒生综指涨29.51%,恒生中国企业指数涨23.92%,恒生科技指数涨24.87%)。创新药的卓越行情,一定程度上反映的是市场对其未来发展空间的强烈憧憬。

数据来源:Wind;统计区间:2025.1.1-2025.8.18

业内人士认为,“积十年之功”,我国创新药事业即将迎来“破晓时刻”:首先从国际产业趋势来看,创新药已成为全球医药市场发展的主体。根据沙利文全球医药市场报告,2024年,全球医药市场整体规模为1.64万亿美元,其中创新药市场达到1.13万亿美元,创新药占比已达68.9%。同时,我国政策层面也正在战略性地全方位支持创新药大发展:创新药不仅明确被认为是“新质生产力”的重要方向,2024年7月5日国务院审议通过的《全链条支持创新药发展实施方案》,更是在价格管理、医保支付、商业保险、药品配备使用、投融资、优化审评审批和医疗机构考核机制等领域协同支持创新药发展,其中就包括“新药不集采”,以此来明确保护创新药合理利润空间。

出海热潮,展现中国创新药全球影响力

目前在许多投资机构及各大平台上,中国创新药的出海授权与BD(Business Development)交易是较高频讨论的热点话题。

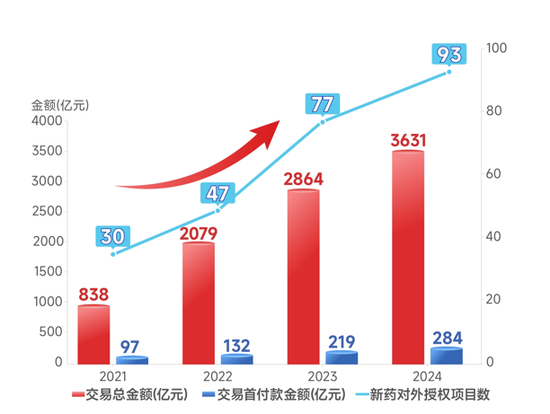

令业界兴奋的是,中国创新药企业正从“代工生产”转向“全球研发”,产业端的“换档加速”带来了企业全球影响力、竞争力不断提升。根据DealForma统计, 2020-2024年期间,在全球前期价值5000万美元及以上的大型制药交易中,涉及中国药企的比例,无论交易数量还是金额都体现出快速增长的趋势。截至2024年,这一比例已飙升至近30%。同时,2025年上半年,我国药企对海外授权总金额达608亿美元,全年增速有望达到新的高度。

2021-2024年医药出海交易趋势

数据来源:上市公司年报,DealForma数据库,统计区间:2020.1.1~2024.12.31

指数风采,创新药纯度高、弹性大

值得注意的是,尽管创新药今年以来在A股、港股均成为“顶流”,但港股创新药的强势总体更胜一筹。业内人士表示,创新药主要还看港股:港股市场云集了中国创新药优质稀缺标的。自2018年港股“18A”上市规则允许未有盈利的生物科技公司提交上市申请以来,中国香港已成为全球第二大生物科技集资中心。

目前正在发行的港股通创新药ETF联接基金(A类 025220;C类 025221)跟踪的是恒生港股通创新药精选指数(HSSCPB),该指数正是精准聚焦创新药产业链的高纯度指数,其成份股以创新药研发企业为主,创新药产业链相关性高,重仓股集中度较高,龙头效应显著。

恒生港股通创新药精选指数部分权重股

数据来源:恒生指数公司、Wind,截至2025.7.31,图中所示个股均为恒生港股通创新药精选指数前15大权重股,权重占比分别为: 15.86%、信达生物 13.05%、康方生物 9.35%、石药集团 7.2%、中国生物制药 6.97%、三生制药 5.53%、再鼎医药 2.89%、科伦博泰生物-B 2.43%。以上仅作展示,个股表述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。

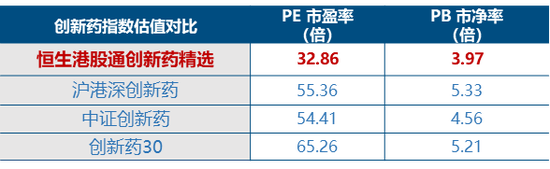

目前,创新药的行情已持续一段时间,投资者对相关板块估值的关注也有所加强。而仔细审视恒生港股通创新药精选指数,截至2025.7.31,该指数的市盈率PE估值尚明显小于其他创新药指数;具体来看,当前PE市盈率为32.86倍,处于近3年40%分位点水平。此外,分析人士也指出,对于在港上市的创新药企业而言,个股扭亏、业绩高增长一定程度上消化了前期高估值,板块在业绩支撑下的估值安全边际仍然存在。

数据来源:Wind,华宝基金指数研发投资部,截至2025.7.31。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

深耕医药/医疗,华宝基金连推优质基金

在ETF领域,华宝基金是公募基金业内实力突出、规模领先的资管机构之一。截至今年7月,华宝基金旗下权益ETF规模已超千亿元。2021年至2023年,华宝基金并连续三届蝉联《上海证券报》“金基金•被动投资基金管理公司奖”,公司在指数基金及ETF投资领域内的能力体系建设受到业界高度专业认可。近年来,“医药+硬科技”成为华宝基金在ETF业务领域的特色产品矩阵,获得市场瞩目。

今年5月,华宝基金发行推出聚焦制药刚需赛道的工具型产品——全市场首只“药ETF”(562050),随后,全市场首只跟踪恒生港股通创新药精选指数的ETF——港股通创新药ETF(520880)接踵而来,目前面向场外投资者的联接基金(A类 025220;C类 025221)又开启发行。同时,目前华宝基金旗下拥有同主题ETF中规模最大的医疗ETF(512170)及联接基金(A类 162412;C类 012323),其在投资方向上紧密契合“内需主导+国产替代龙头”的市场主线,充分体现了医疗产业的高成长风采。此外,随着“创新药兑现大周期”已至,华宝基金医药/医疗基金梯队中的主动产品——华宝大健康基金(A类006881;C类 018529)、华宝医药生物基金(A类 240020;C类 019029)也气象喜人,以良好的业绩表现获得了投资人的青睐。未来,随着优质基金快速布局,华宝基金在医药/医疗领域的深厚优势将有望进一步发扬光大。

特别提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

数据来源:Wind、恒生指数公司、华宝基金指数研发投资部

风险提示:

- 2023年8月17日,在《上海证券报》举办的第二十届“金基金”奖评选中,华宝基金荣获“金基金•被动投资基金管理公司奖”。2022年11月14日,在《上海证券报》举办的第十九届“金基金”奖评选中,华宝基金荣获“金基金•被动投资基金管理公司奖”。2021年7月13日,在《上海证券报》举办的第十八届“金基金”奖评选中,华宝基金荣获“金基金•被动投资基金管理公司奖”。

- 根据沪深交易所、Wind统计数据,截至2025.7.24,公司旗下权益类ETF总规模1008亿元。

- 港股通创新药ETF(520880)及港股通创新药ETF联接基金(A类 025220;C类 025221)被动跟踪恒生港股通创新药精选指数,该指数基日为2020.12.31,发布日期为2023.7.17。恒生港股通创新药精选指数发布以来各个完整年度涨跌幅为:2021年,-22.72%;2022年,-16.48%;2023年,-19.76%;2024年,-14.16%。港股通创新药ETF(520880)是全市场首只跟踪恒生港股通创新药精选指数的ETF。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

- 根据沪深交易所公开信息,药ETF(562050)是国内首只跟踪中证制药指数的ETF。药ETF(562050)被动跟踪中证制药指数,该指数基日为2011.12.30,发布日期为2013.7.15,2020-2024年分年度收益分别为:41.61%、-9.10%、-21.09%、-3.70%、-6.53% ,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

- 截至2025年6月30日,医疗ETF(512170)规模261.47亿元,在全市场11只同主题ETF中排名第一。医疗ETF(512170)及联接基金(A类 162412;C类 012323)所跟踪的指数为中证医疗指数。中证医疗指数基日为2004.12.31,发布于2014.10.31,指数2020-2024年年度历史收益分别为:79.67%、-14.71%、-25.10%、-24.25%、-17.16%。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

- 华宝大健康基金(A类006881;C类 018529)业绩比较基准为收益率×55%+恒生医疗保健指数收益率×15%+收益率×30%,其2020-2024年分年度净值增长率及其业绩比较基准增长率分别为:78.53%、4.72%、-26.23%、1.83%、-10.95%及33.73%、-9.86%、-12.37%、-9.13%、-7.29%。

- 华宝医药生物基金(A类 240020;C类 019029)业绩比较基准为80%中证医药卫生指数+20%上证国债指数,其2020-2024年分年度净值增长率及其业绩比较基准增长率分别为:75.19%、7.56%、-23.96%、-3.07%、-14.59%及40.82%、-8.62%、-17.31%、-9.21%、-9.27%。

- 港股通创新药ETF及联接基金、药ETF、医疗ETF及联接基金、华宝大健康基金、华宝医药生物基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金管理人评估的港股通创新药ETF及联接基金、医疗ETF联接基金风险评级为R4-中高风险,适合适当性评级C4及以上投资者,基金管理人评估的药ETF、医疗ETF、华宝大健康基金、华宝医药生物基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。基金管理人管理的其他基金业绩不构成基金业绩表现保证。基金过往业绩不预示其未来表现,基金有风险,投资须谨慎!销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。基金有风险,投资须谨慎。

还没有评论,来说两句吧...