当下市场的波动里,确定性早已成了各方共识的最大公约数 ——从稳健分红到持续收益,每个人都在寻找能穿越周期的锚点。但真正能作为底仓、兼具长期超额收益与稳定性的量化产品,在市场上是较为稀缺的存在:它们既要扛住波动,又要持续创造超额,既要有良好的风险收益比,又要能实现超额收益的可复制、可解释与可预期。

中信保诚量化团队,恰在这方面打磨出了一系列扎实产品:以基本面因子为核心主模型的中信保诚量化阿尔法,自产品成立以来,连续7.5年实现对的超额收益;中信保诚中证500指数增强近一年跑赢中证500指数近12%,中信保诚中证500指数(LOF)在中证500指数成分股内采用抽样复制,相较基准和中证500指数连续12年绩优,长期保持较低跟踪误差和稳健信息比。不仅如此,公司拥有多只特色指数产品,比如全市场唯一对标的产品中信保诚中证800有色指数(LOF)(后附注1),以及基建指数类产品中证基建工程(LOF)等,致力于为投资人提供丰富、可靠的投资工具。

这支深耕量化领域十余年的团队,既保留了量化模型的严谨性,又不断吸收人工智能、行为金融学等前沿成果,在复杂市场中展现出独特的竞争力。

指数为锚 持续超额

中信保诚量化阿尔法股票A(004716)

——连续7.5年跑赢沪深300指数

中信保诚量化阿尔法股票A业绩比较基准为沪深300指数收益率*95%+银行活期存款利率(税后)*5%,作为一只类沪深300指增产品,其自2017年7月12日成立以来,连续7.5年跑赢基准和沪深300指数,超额收益显著。在此期间,A股走出了上涨、下跌、震荡等截然不同的多样化行情,但中信保诚量化阿尔法股票A都实现了稳定的超额输出。

|

中信保诚量化阿尔法A |

|||

|

|

净值增长率 |

跑赢基准 |

跑赢沪深300 |

|

2025H1 |

0.72% |

0.65% |

0.69% |

|

2024 |

15.58% |

1.54% |

0.90% |

|

2023 |

-5.12% |

5.67% |

6.26% |

|

2022 |

-17.89% |

2.69% |

3.74% |

|

2021 |

6.48% |

11.33% |

11.68% |

|

2020 |

45.74% |

19.88% |

18.53% |

|

2019 |

40.43% |

6.29% |

4.36% |

|

2018 |

-19.20% |

4.92% |

6.11% |

中信保诚量化阿尔法股票A

注:过往业绩不代表未来,也不构成本基金业绩表现的保证,基金净值具有波动性。数据截至2025.6.30。基金业绩数据来源基金定期报告。2018-2024年业绩比较基准为-24.12%、34.14%、25.86%、-4.85%、-20.58%、-10.79%、14.04%。沪深300指数2018-2024年涨跌幅分别为-25.31%、36.07%、27.21%、-5.20%、-21.63%、-11.38%、14.68%;2025上半年业绩比较基准及沪深300指数涨幅为:0.07%、0.03%。指数数据来源于Wind。

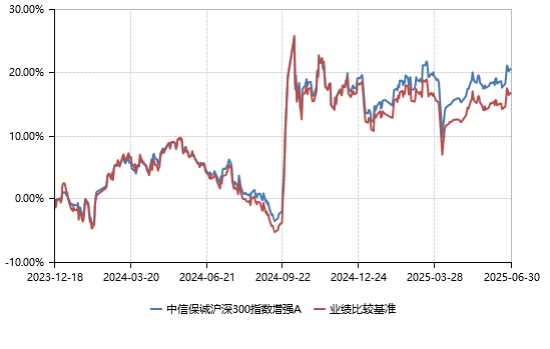

中信保诚沪深300指数增强A

——成立以来净值增长率18.98%,持续跑赢基准及沪深300指数

同样锚定核心指数的还有中信保诚沪深300指数增强A,以沪深300指数为跟踪对象,在力求对标的指数进行有效跟踪的基础上,通过量化的方法进行积极的指数组合管理与风险控制,力争实现超越指数的投资收益。中信保诚沪深300指数增强于2023年12月18日成立;2024年度及成立以来均跑赢基准及对标指数。

|

|

2024年 |

成立以来 |

|

中信保诚沪深300指数增强A |

16.88% |

20.82% |

|

业绩比较基准 |

14.04% |

17.02% |

|

沪深300指数 |

14.68% |

16.33% |

中信保诚沪深300指数增强A

数据来源:基金定期报告,指数数据来源于Wind,数据截至2025.6.30,基金合同生效日:2023年12月18日,过往业绩不代表未来,基金净值具有波动性。

中信保诚中证500指数增强A(021185)

——近1年跑赢中证500指数近12%

在投资领域中,宏观经济周期是一个重要的影响因素。通过经济逻辑分析和历史数据的多次验证,在宽货币周期下,小市值风格占据优势。中证500指数有效反映了中小市值股票的市场表现,目前在信息技术、工业、材料、医药等行业权重占比超60%,包含专精特新、数字经济等核心方向,能够反映经济复苏中“新质生产力”的爆发力。不仅如此,中证500指数活跃度提升,适合为量化投资提供较好的超额收益获取环境。因此在当前宽货币周期下是一个值得关注的标的。

中信保诚中证500指数增强A自2024年6月21日成立以来,超额稳定且显著:——今年以来、近1年、成立以来业绩大幅跑赢基准和中证500指数。今年以来跑赢中证500指数近4%,近1年跑赢中证500指数近12%。

|

今年以来 |

近一年 |

总回报(成立以来) |

|

|

中信保诚中证500指数增强A |

7.10% |

31.65% |

31.62% |

|

业绩比较基准 |

3.21% |

18.83% |

15.47% |

|

中证500指数 |

3.31% |

19.68% |

16.11% |

注:上图系中信保诚中证500指数增强A净值走势图。基金净值和业绩已经托管复核,其余数据来源自Wind,数据截至20250630。过往业绩不预示未来,也不构成本基金业绩表现的保证,基金净值具有波动性。业绩比较基准为:中证500指数收益率*95%+同期银行活期存款利率(税后)*5%。

中信保诚中证500指数增强A

中信保诚中证500指数(LOF)

——连续12年绩优

过去十年间,中证500指数完成了自己的市值成长与头部变迁,囊括了A股的“中生代”,也在某种程度上代表了市场的中坚力量。中信保诚基金旗下中信保诚中证500指数(LOF)A(165511):连续12年业绩表现优异。

|

基金收益 |

中证500 指数收益 |

基准收益 |

跟踪误差 |

信息比 |

|

|

2013年 |

17.2% |

16.9% |

16.2% |

2.5% |

0.4 |

|

2014年 |

39.7% |

39.0% |

36.9% |

1.8% |

1.5 |

|

2015年 |

47.0% |

43.1% |

41.3% |

4.5% |

1.3 |

|

2016年 |

-11.2% |

-17.8% |

-16.8% |

2.3% |

2.5 |

|

2017年 |

4.7% |

-0.2% |

-0.1% |

1.9% |

2.6 |

|

2018年 |

-29.5% |

-33.3% |

-31.8% |

2.3% |

1.0 |

|

2019年 |

30.5% |

26.4% |

25.1% |

2.2% |

2.4 |

|

2020年 |

33.8% |

20.9% |

19.9% |

2.0% |

6.8 |

|

2021年 |

25.9% |

15.6% |

14.8% |

1.2% |

9.2 |

|

2022年 |

-18.1% |

-20.3% |

-19.3% |

0.6% |

2.0 |

|

2023年 |

-4.1% |

-7.4% |

-7.0% |

1.4% |

2.1 |

|

2024年 |

8.5% |

5.5% |

5.4% |

1.8% |

1.8 |

|

2025上半年 |

3.4% |

3.31% |

3.2% |

1.1% |

0.4 |

中信保诚中证500指数(LOF)A于2021年1月1日由信诚中证500指数分级证券投资基金终止分级运作变更而来。数据来源:基金定期报告,保留小数点后1位,截至:2024.12.31,基金净值具有波动性,基金的过往业绩不代表未来表现,也不构成本基金业绩表现的保证。

中信保诚中证500指数(LOF)A

基金净值已经托管复核,指数数据来源wind,数据截至2025.6.30。指数的具体信息以官方指数公司发布的权威信息为准。

写在最后:量化投资的本质是持续进化

从中信保诚量化团队的发展脉络可见,量化投资并非一成不变的“黑箱”,而是对市场主要矛盾的动态响应。从多因子模型的深耕,到AI与行为金融的融合;从自主人才培养,到产品矩阵的精准布局,团队始终以开放姿态拥抱变化。正如团队核心人物、中信保诚量化阿尔法的基金经理姜鹏所言:“市场的核心矛盾在变,策略的进化就不能停止。”这种将科学精神与实战经验结合的探索,正是中信保诚量化团队持续创造价值的底层逻辑。

备注:

1、“全市场唯一”信息来源:指数公司官网指数“相关产品”模块展示的信息。

2、中信保诚量化阿尔法股票成立于2017年7月12日,目前的业绩比较基准为沪深300指数收益率*95%+银行活期存款利率(税后)*5%。A类近五年历史业绩/基准业绩:2020-2024:45.74%/25.86%、6.48%/-4.85%、-5.12%/-10.79%、15.58%/14.04%。2021/04/20增设C类份额,其历史业绩/基准业绩:5.16%/-2.69%(2021.04.20-2021.12.31),2022-2024:-18.22%/-20.58%,-5.50%/-10.79%、15.11%/14.04%。历任及现任基金经理:杨旭(20170712-20190912)、提云涛(20170712-20250410)、王颖(20220324-20250410)、姜鹏(20250220至今)。基金管理人对本基金风险等级评价为R3。

中信保诚沪深300指数增强型证券投资基金成立于2023.12.18,业绩比较基准为沪深300指数收益率×95%+同期银行活期存款利率(税后)×5%。2024年业绩/基准业绩:A类. 16.88%/14.04%;C类,16.41%/14.04%。姜鹏自基金成立日起至今担任基金经理。基金管理人对本基金的风险等级评级为R3。

中信保诚中证500指数型证券投资基金(LOF),2011-02-11成立,于2021年1月1日由信诚中证500指数分级证券投资基金终止分级运作变更而来。业绩比较基准为中证500指数收益率*95%+金融同业存款利率*5%,A类历史业绩/基准业绩: 2021:25.88%/14.83%;2022:-18.10%/-19.30%;2023:-4.13%/-6.83%;2024: 8.50%/5.40%;C类成立于:2021-08-26,历史业绩/基准业绩:2022:-18.48%/-19.30%;2023:-4.52%/-7.01%;2024:8.07%/5.40%。历任及现任基金经理:吴雅楠(2011-02-11到2015-03-27)、杨旭(2015-01-15到2018-09-28)、 HAN YILING(2023-07-05至今)黄稚(2018-07-25至今),基金管理人对本基金的风险等级评级为R3。

中信保诚中证500指数增强,2024-06-21成立。业绩比较基准为中证500指数收益率*95%+同期银行活期存款利率(税后)*5%。2024年业绩/基准业绩:A类:22.90 %/11.88%,C类:22.64%/11.88%。基金管理人对本基金的风险等级评级为R3,基金经理为王颖。

风险提示:以上提及基金简称“本基金”。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件和本风险揭示,充分认识该基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,并在了解基金产品情况的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的产品。

根据有关法律法规,基金管理人做出如下风险揭示:

一、 依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、 基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、 您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行承担。基金过往业绩及其净值高低并不预示其未来表现,其他基金业绩不构成本基金业绩表现的保证。 基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益和本金安全。

基金管理人对文中提及的个股/板块/行业仅供参考,不代表基金管理人任何投资建议,不代表基金持仓信息或交易方向,个股涨幅不代表本基金未来业绩表现,不构成任何投资建议或推介。基金管理人所提及观点对市场未来走势不构成任何保证。

材料中提及的基金(以下简称“本基金”)由基金管理人依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站和基金管理人网站进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

基金有风险,投资需谨慎 。

还没有评论,来说两句吧...