21世纪经济报道记者 郭聪聪 北京报道

不用还钱还能轻松拿钱?这样的 “好事” 让不少想不劳而获的人甘愿背上债务,却在不知不觉中跌入巨额债务的深渊。

7 月 21 日,金融监管总局发布风险提示,直指近期社会上出现的 “职业背债” 骗局,这类骗局往往以 “快速致富”“无需偿还债务” 为诱饵。

其运作模式是,不法贷款中介通过虚构职业、伪造资产证明等方式,把不符合贷款条件的人包装成 “优质客户”,骗取银行贷款后便瓜分资金,而相关债务和风险则全部转嫁给这些 “背债人”,最终沦为了金融诈骗的牺牲品。

一位村民的“职业背债”之路

据媒体报道,2025年初,当黄某接连收到四份法院判决书,独自面对48.2万元的巨额债务时,这位平日靠打零工糊口、没有固定工作的53岁的村民才如梦初醒,意识到贷款中介当初“银行不会来找麻烦”的承诺,不过是一场彻头彻尾的骗局。

原来,黄某正是在贷款中介的利诱之下,抱着“白得一笔钱”的侥幸心理,一步步配合贷款中介完成了违规贷款操作,最终沦为“职业背债人”。

黄某之所以能被选中,关键在于他没有任何征信记录,属于“白户”,这为不法中介实施“包装贷”提供了便利。所谓“包装贷”,是指非法贷款中介通过虚构职业、伪造资产证明、制作虚假银行流水等手段,将不符合贷款条件的人包装成“优质客户”,从而骗取银行贷款并从中牟利。

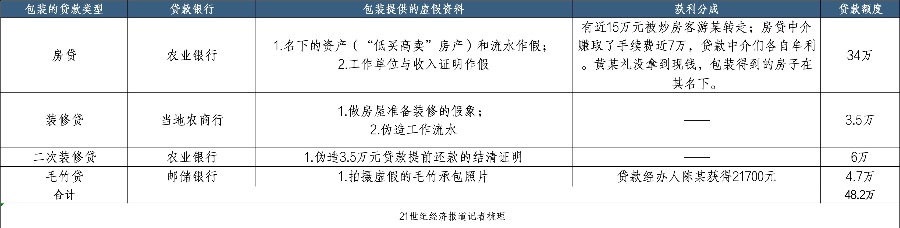

黄某的首笔“包装贷”是一笔总额34万元的房贷。贷款中介陈某先是找到当地炒房客,将一套市场价仅20万元左右的二手房以近两倍的高价“卖”给黄某。在这个过程中,陈某等人为黄某伪造了职业信息,将其包装成“当地某建设公司”员工,并开具虚假收入证明。凭借这些伪造材料,加上房贷中介代办的过户手续和银行贷款流程,黄某顺利从贷出了这笔34万元的房贷。这笔低买高卖的房产交易,成为黄某背债之路的开端。

尝到甜头后,贷款中介和黄某开始继续借助黄某信用白户的身份优势,接连炮制出多笔贷款。在贷款中介的指导下黄某伪造了房屋装修现场,加上伪造的工作流水等材料,黄某又先后从农业银行和当地农商行骗取了两笔“装修贷”,金额分别为3.5万元和6万元。

在第三笔贷款到账仅仅十天后,贷款中介就迫不及待地安排黄某申请第四笔贷款。这次他们打起了“农户贷”的主意:先是让黄某到村委会开具农户证明,接着银行的客户经理竟亲自“指导”黄某,到别人家的毛竹山拍摄照片作为贷款依据。

就这样,四笔贷款全部通过造假手段顺利获批,而让这个靠打零工度日的村民最终背上了48.2万元的巨额债务。这样的案例绝非个例。经央视报道,当地还有陈某、王某等多位村民陷入同样的贷款陷阱,背负的债务从41万元到86万元不等。

深耕普惠金融领域的资深人士、估图数科创始人林涛告诉21世纪经济报道记者,这些“职业背债人”具有三个典型特征:没有稳定收入来源、信用记录空白、对偿还债务毫无规划。不法中介通常以“无需还款”“轻松致富”为诱饵,吸引目标人群。他们擅长伪造职业证明、收入流水、资产证明等材料,甚至通过虚假交易(如高价房产买卖)为背债人制造贷款资质。

然而,可以看到的是,背负了大量贷款的黄某实际到手的钱却少得可怜。林涛透露,贷款中介往往要抽取贷款金额15%-25%的高额佣金,“背债人”到手的钱往往仅为贷款总额的一小部分。

以黄某的首笔房贷为例:在银行放出的34万元贷款中,近15万元被炒房客拿走,近7万元(以20%的手续费计算)为贷款中介手续费,房产中介也会从中获利,最后真正到黄某手里的所剩无几。此外,若黄某无力偿还银行贷款,这套被包装出来的房产最终也难逃被银行拍卖的命运。

金融监管总局对此提示,一旦成为“职业背债人”,将面临诸多风险隐患:一是承担高额债务。背债人作为借款人,需依法偿还全部本金及利息,逾期未偿还将面临催收、罚息,甚至被起诉。二是个人信用受损。一旦背债人无力偿还贷款,个人征信将留下不良记录,影响未来获取正规金融服务,甚至成为失信被执行人,出行、就业等正常生活将受到限制。三是法律风险极高。协助伪造资料骗取金融机构资金的行为,可能涉嫌诈骗、非法集资、骗取贷款、洗钱等刑事犯罪,沦为不法分子的共犯,面临被追究法律责任的风险。

贷款中介、背债人与银行内鬼的三方合谋

在这条骗贷黑色产业链中,不法贷款中介处于核心位置。他们一头牵着信用记录空白的“背债人”,另一头则勾结银行内部发放贷款的工作人员,形成了一套完整的犯罪网络。在黄某多处骗贷过程中,多家银行客户经理工作失职的问题暴露无遗,甚至存在部分客户经理主动参与其中。

比如,在黄某办理的首笔房贷时,贷款经办人陈某就曾直白地对黄某说:“不要怕,我跟银行有勾结,我也给银行钱。”在办理第四笔贷款中,银行客户经理陈某更是直接协助黄某礼伪造贷款材料。此外,银行在贷前审查环节与贷后风控环节也存在诸多问题,像未对借贷人的工作单位、收入证明、贷款用途等关键信息进行核实,甚至还存在垫付利息来掩盖问题的行为。以第三笔贷款办理为例,银行信贷人员在收到上笔借款的还款完结证明后,并未向相关银行进行核验。

对此,当地金融监管局工作人员称:“这几个银行应核实未核实,未能发现相关虚假申贷材料,这就是银行贷前不尽职的问题。”

一位资深信贷人士对此表示:“客户经理既要拓展新客户,又要维护存量客户,同时还要完成贷后管理和各类分析报告,工作强度较大,确实可能出现疏漏。”

此外还有少数主动参与骗贷的客户经理,这些行为显然已经超出了一般工作疏漏的范畴,涉嫌职务犯罪。林涛向记者指出客户经理参与骗贷的动机之一,是近年来收入大幅下滑。部分客户经理的主要收入不再依赖银行薪资,而是通过“场外合作”谋取利益。事实上,此类银行内鬼与中介勾结的案件已受到司法打击。中国裁判文书网披露的案例显示,多起不法贷款中介案件背后均涉及金融腐败,已有银行员工因与非持牌中介利益输送被判刑,罪名多为“非国家工作人员受贿罪”。

林涛向记者分析道,在这个黑色产业链当中,银行客户经理十分了解银行的准入要求和风控标准,与中介里应外合,更容易骗得贷款。

例如,部分“职业背债人”能在短时间内从多家银行获取贷款,正是利用了征信系统的更新延迟。

林涛解释说,当A银行放款后,借款人立即向B银行申请贷款,而B银行因征信数据尚未同步,无法及时识别其新增负债。一些中介便借此漏洞,指导借款人密集申贷——如黄某礼的案例显示,其第二笔贷款获批仅10-15天后就申请第三笔,第三笔到账10天后又迅速办理第四笔,最终导致多家银行超额授信,远超借款人实际还款能力。

(由21世纪经济报道发起“破暗”系列报道,将持续聚焦贷款领域非法存贷款中介、恶意逃废金融债务、保险领域非法代理退保理赔、信用卡领域不正当反催收等话题,持续揭露金融黑灰产产业链,为金融消费者保驾护航。)

还没有评论,来说两句吧...